總體製造業

由於國外市場對資訊電子與精密器械產品需求轉趨熱絡,而且中國大陸對原、物料與機械設備的需求仍相當強勁,加上去年基期相對較低,總體製造業 94年第四季生產指數為145.13,不僅較上年同期增加9.58%,而且生產指數值創下單季歷史新高,顯示製造業不僅已經擺脫94年第一季的衰退與二、三季的低成長,而且成長的速度已經明顯加快,此由本季單月的指數值逐月創下單月歷史新高可以看出。

整體而言,我國製造業生產指數的表現主要係取決於全球景氣的榮枯。由於去年景氣的基期較低,加上美國雖為了抑制通貨膨脹數度調升利率,而國內央行近期亦加入升息的行列,但目前全球景氣仍處熱絡的情況。國內相關產業,特別是電子業、原物料與機械設備業仍有相當大的成長空間,而且成長力道將逐漸增加。

佔整體製造業外銷訂單比重達22.89%的電子零組件業,其94年第四季的外銷訂單較93同期大幅成長29.60%,且成長率創下一年來的新高,因此未來製造業的產銷及進出口將會有不錯的成長率。

展望未來,中國大陸的原物料與機械設備的需求仍然強勁,美國的持續升息亦代表景氣仍相當熱絡,加上今年第一季整體製造業外銷訂單仍比去年同期大幅增加23.44%,均顯示95年第一季全球經濟仍可望持續熱絡,預估95年第一季製造業生產指數為137.77,較上年同期增加12.32%。

一、生產指數

就94年第四季主要中分類產業的生產指數來看,電子零組件業較上年同期增加37.16%,主因農曆春節將屆,OEM客戶提前備貨,加上新興市場對GSM手機、中低價個人電腦等產品強勁需求下,晶圓代工廠、IDM廠及IC設計大廠除產能利用率維持滿載外,並在積極回補庫存而擴大封測委外代工,復以液晶電視面板在美國市場強制加裝數位調諧器及品牌大廠持續降價競爭下,產量繼續向上推升所致。電腦通信及視聽電子業較上年同期增加0.03%,主因光碟片、網路卡在高階化及組合規格多樣化下,產量增加,加上介面卡因歐洲市場需求強勁而明顯增產,抵消筆記型電腦、監視器及數據機等因生產線外移之減產所致。電力機械器材及設備業較上年同期減少0.95%,主因高低壓配電盤之海外需求減緩,冷氣機銷售進入淡季,廠商為消耗庫存而調節生產,加上照明設備、小家電因產業外移及遭受南韓家電搶單影響而減產所致。金屬基本工業減少5.93%,主因國內鋼鐵大廠進行年度高爐歲修作業,加上鋼品市場受到第三世界次級低價鋼品強力競爭,抵消型鋼及鋼筋因年底工程趕工挹注,以及下游廠商回補庫存所帶動買氣增溫的效應;其中以盤元線材、熱軋不鏽鋼捲板、鋁及鋁合金錠、冷軋鋼捲板、棒鋼等減產較多。運輸工具業減少1.88%,主因汽車零組件之海外需求漸趨飽和,國內新車汰換高峰又接近尾聲,車廠及零件廠紛紛調整生產計劃因應,復以機車因製造廠之年休而減產所致。機械設備業減少0.76%,主因部分廠商年底趕工交貨情況再現,惟比較基數偏高,加上日、韓與大陸之競爭效應逐漸顯現,以及六輕四期工程接近尾聲,致整體產業成長趨緩。石油及煤製品業增加6.09%,主因上年同期部分業者進行機器檢修,比較基數偏低,加上油品外銷順暢所致。化學材料業增加4.41%,主因大陸回補庫存需求升溫,以及美洲石化業受颶風襲擊後產能尚未完全復原,帶動南美洲業者轉向亞洲釋單,加上遠東區多家輕油裂解廠歲修時程逼近,廠商備料需求浮現,且上年同期四輕歲修比較基數偏低,有效彌補五輕停爐檢修之生產缺口所致。紡織業較上年同期減少10.15%,主因國際市場削價競爭,部分廠商因製造成本考量移出產能,或轉型通路行銷等領域所致;各產品中以棉布、聚酯絲織布、圓編針織布、梭織布印染整理減產較為明顯。造紙業減少2.09%,主因主因油價上漲,加油站之家庭用紙贈品需求減少、紙板外銷大陸訂單縮減及紙漿廠逢鍋爐汰換過渡期之減產,抵消文化用紙因紙質改良用途創新之增產所致。

就製造業生產的短期景氣變化來看,圖一為最近二年製造業各月份生產指數的變動情形。基本上,製造業景氣從89年12月份開始出現負成長,91年第一季開始復甦。觀察圖一可以看出,93年第一、二季後甦的力道更為強勁,至93年4月份創下歷史新高,達135.31,但成長力道自此開始下降。不過,自94年8月起,在國際景氣回升之際,製造業生產指數均逐月創下單月歷史新高,而且進入94年第四季後,每月均突破140的大關。

圖二則是94年第四季製造業及其中分類產業生產指數與過去四年平均成長率之比較分析圖。觀察圖二可以看出,製造業內各中分類產業的表現互有差異。其中,電子零組件業、石油及煤製品業、印刷業、食品製造業等產業成長幅度較大,且電子零組件業、印刷業、食品製造業的成長率較過去四年平均為佳。

二、出口概況

(一)出口值

94年第四季製造業出口值1.75兆元,較上年同期大幅增加15.29%,為近五季的新高,顯示國際出口景氣已經回升。圖三為最近二年製造業各月份出口貿易值的變動情形。基本上,在民國89年1月至90年3月期間製造業每月出口值從未出現連續負成長的現象,90年4-12月連續九個月呈現負成長,91年2月已有正成長之跡象,而92年5月份表現更創下歷史新高,但至此之後的成長力道減緩。不過,至94年第四季起,由於國際出口景氣回升,第四季單月的出口均有一成以上的成長幅度,其中10月份的出口值亦創下單月歷史新高,12月的出口成長率更是接近二成。

再者,就製造業各中分類產業的出口情況來看,圖四為製造業各中分類產業94年9月至94年11月出口年增率與過去四年平均年增率的比較圖。由該圖可知,所有中分類產業的出口表現以石油及煤製品業、精密器械業、電子零組件業等產業表現最好,均有兩成以上的成長率,且較過去四年平均成長率高。

(二)出口競爭力分析(CMS)

此處所採用的出口競爭力分析,係針對日本、美國與中國大陸等三大主要出口市場,均以民國90年為基期,分別計算出我國製造業商品於上述各個地區的競爭力指數(參見附表十一~十二),變動趨勢如圖五至圖七所示。

就日本市場而言,基本上,從民國85年以來製造業對日本的出口競爭力即呈現衰退的趨勢;而由圖五可知,94年9月至94年11月的出的出口競爭力與上年同期呈現持平的現象,且比民國90年為低。

就美國市場而言,基本上,從民國85年以來製造業對美國的出口競爭力亦呈現衰退趨勢,94年9月至94年11月的出口競爭力與上年同期呈現下滑的現象,且比民國90年為低。

最後,在中國大陸市場競爭力方面,自84年底低點以來,有逐年增加的趨勢,特別是民國91年成長力道極為強勁,而圖七顯示94年9月至94年11月的競爭力指數比去年同期小幅增加,且比民國90年高。

三、要素投入與生產成本

由製造業受雇員工的月資料可知,自91年8月以來製造業受雇員工人數均較上年同期成長,至94年3月的受雇員工人數則是創下歷史新高。不過,至94年6 月起則呈現衰退的現象,但至94年11月起,因景氣回升而轉為小幅增加,最近三個月製造業受雇員工人數則是較上年同期減少0.07%。受雇員工人數增加其原因主要仍是由於電子零組件業、金屬製品業、機械設備業、石油及煤製品業與運輸工具業等少數幾個產業雇用人數增加幅度較大所致。而且由圖九亦可明顯看出這些各中分類受雇員工人數成長率亦較過去四年平均成長率高。

縮減生產成本是提高產業對外競爭力的關鍵要素之一。產業生產成本的優劣通常可應用單位產出勞動成本(計算方式為薪資指數除以生產指數)予以評估,而單位產出勞動成本的變動率約略等於員工平均薪資成長率的變動率減去勞動生產力的變動率。最近三個月製造業單位產出勞動成本指數較上年同期減少5.74%,為連續三季出現負成長,這是因為製造業勞動生產力指數大幅增加9.18%,而平均薪資卻上升2.16%所致。

四、景氣預測

對於製造業未來發展的預測,我們可由下列幾項指標來觀察。

(一)僑外投資

最近三個月僑外投資金額為5.43億美元,較上年同期小幅減少1.66%。僑外投資主要投資的產業集中在電力及電子機械設備業(電子零組件、電腦通信以及電力機械業)上,所佔比重高達40.53%,其次是精密器械業的16.38%,其餘各業比重相對較低。

(二)出口價格競爭力

1.名目出口價格競爭力

短期內各國物價變動率若相差不大,則匯率的相對變動即成為影響出口競爭力的主因,因此我們以各國匯率水準之加權指數(權數為我國對各國的出口彈性)與我國匯率水準之比值,代表我國名目出口競爭力指標。圖十顯示,由於新台幣94年第四季平均匯率較第三季貶值3.52%,但因我國匯率水準相對高於其他國家之加權匯率指數,因此近期名目出口價格競爭力呈現小幅下滑的走勢。

2.實質出口價格競爭力

影響我國實質出口價格競爭力之因素,除匯率外,尚需考量我國與其他國家躉售物價的相對比值。當我國的物價下降或其他國家的物價上漲時,將有助於短期內我國實質出口價格競爭力的提昇。圖十一顯示89年後我國實質出口競爭力有逐步微幅下滑趨勢,近三個月延續上一季則漸從90年的低點爬升,其中近期躉售物價指數僅呈現小幅上升走勢,因而94年第四季的實質出口價格競爭力與前一季相比則是下降的走勢。

註:本季自「EPS/AREMOS經濟統計資料庫系統」之「國際金融統計(IFS)資料庫」下傳各國85年4月至91年1月匯率及至90年12月WPI資料,台灣資料則來自中央銀行編制之IFS,91年1至3月匯率資料來自亞洲華爾街日報,91年1至3月WPI資料來自台經院國際情勢週報小組各負責人,以重新計算。

(三)外銷訂單

外銷訂單金額的變化可做為出口及景氣變化的領先指標。94年第四季製造業外銷訂單金額約738億美元,較上年同期大幅增加23.44%,且成長率創下一年來的新高。佔整體製造業外銷訂單比重達22.89%的電子零組件業,其今年第一季的外銷訂單雖較去年同期成長29.60%,且成長率創下一年來的新高,因此未來製造業的產銷及進出口將會有不錯的的成長力道。

(四)廠商的看法

根據台灣經濟研究院調查,2005年12月份製造業對當月景氣的看法趨向持平。調查結果顯示,認為當月景氣為「持平」的廠商比重,由上月的58.9%下降至53.5%。當月景氣為「好」的比重,由上月之22.8%下滑至21.6%,當月景氣為「壞」的比重則由上月之18.3%上升至25.1%。

就未來半年而言,認為未來景氣「向榮」的廠商比重,由上月的30.2%下滑至25.8%,判斷「向衰」的廠商比重亦由上月之25.6%下滑為14%,而判斷「持平」的比重則由上月之44.2%上升至60.2%。

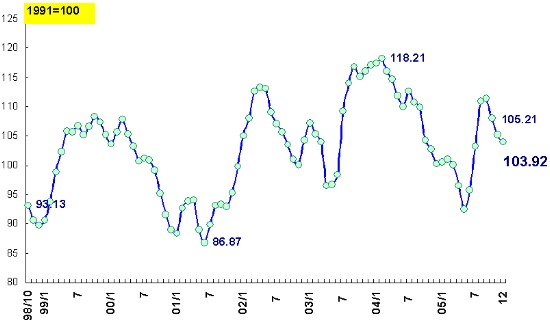

將製造業對2005年12月及未來半年景氣看法之綜合指標經季節調整及3個月移動平均後, 12月份營業氣候測驗點為103.92點,較上月修正後之105.21點下滑1.29點,如圖十三所示。

|

圖十三 台經院製造業營業氣候測驗點(1991.1~2005.12) |

|

|

(五)時間序列模型預測值

經濟活動有一特色,即在經濟環境無重大改變的條件下,景氣狀況有特定的循環性波動,然為捕捉此經濟波動之有用訊息,本院特應用時間數列預測模型,預測未來兩季各產業生產指數值,再經由研究人員之專業判斷加以修正(使用之預測模型簡介於附錄一)。

由於占整體製造業外銷訂單比重達22.89%的電子零組件業,其今年第四季的外銷訂單較去年同期大幅成長29.60%,且成長率創下一年來的新高,因此未來製造業的產銷及進出口將會有不錯的成長率。

展望未來,中國大陸的原物料與機械設備的需求仍然強勁,美國的持續升息亦代表景氣仍相當熱絡,加上今年第一季整體製造業外銷訂單仍比去年同期大幅增加23.44%,均顯示95年第一季全球經濟仍可望持續熱絡,預估95年第一季製造業生產指數為137.77,較上年同期增加12.32%。